財務諸表の各種分析の中で、企業の安全性をみるのが、安全性分析となります。

取引先や投資先、あるいは自社の財務状況について、収益性も大事ですが、そもそも倒産しないのか?企業として財務体質が安定しているか?などの安全性を分析したいと思ったことは、ありませんでしょうか?

今回はそんな方に向けて安全性分析の各指標についてご紹介していきます。

各指標については、「ビジネス会計検定」で学習することができるため、興味のある方はぜひ受験を検討してみてください。

1. 安全性分析の全体像

2. 流動比率(短期の指標)

3. 正味運転資本(短期の指標)

4. 当座比率(短期の指標)

5. 手元流動性比率(短期の指標)

6. ネットキャッシュ(短期の指標)

7. 固定比率(長期の指標)

8. 固定長期適合率(長期の指標)

9. 負債比率(長期の指標)

10. 自己資本比率(長期の指標)

11. インタレスト・カバレッジ・レシオ(短期の指標)

12. 安全性分析の留意点

13. 終わりに

14. まとめ

1. 安全性分析の全体像

安全性分析とは、「企業の債務支払能力や財務健全性を評価する分析」のことを言います。

企業活動を行う上では、会社の所有者である株主からの出資だけでなく、銀行などの債権者から借りた返済が必要な資金も必要となります。

安全性分析では、企業が債務を返済する能力が本当にあるのか?といった点を中心に見ているということを、まず押さえておいてください。

大きく分けて「短期の安全性を見る指標」と「長期の安全性を見る指標」の2つがあります。

今から順にみていきますが、ビジネス会計検定などの試験を受験される皆様は、各公式は必ず暗記してください。

いくら理解していても、式を暗記しなければ、問題を解くことはできないためです。

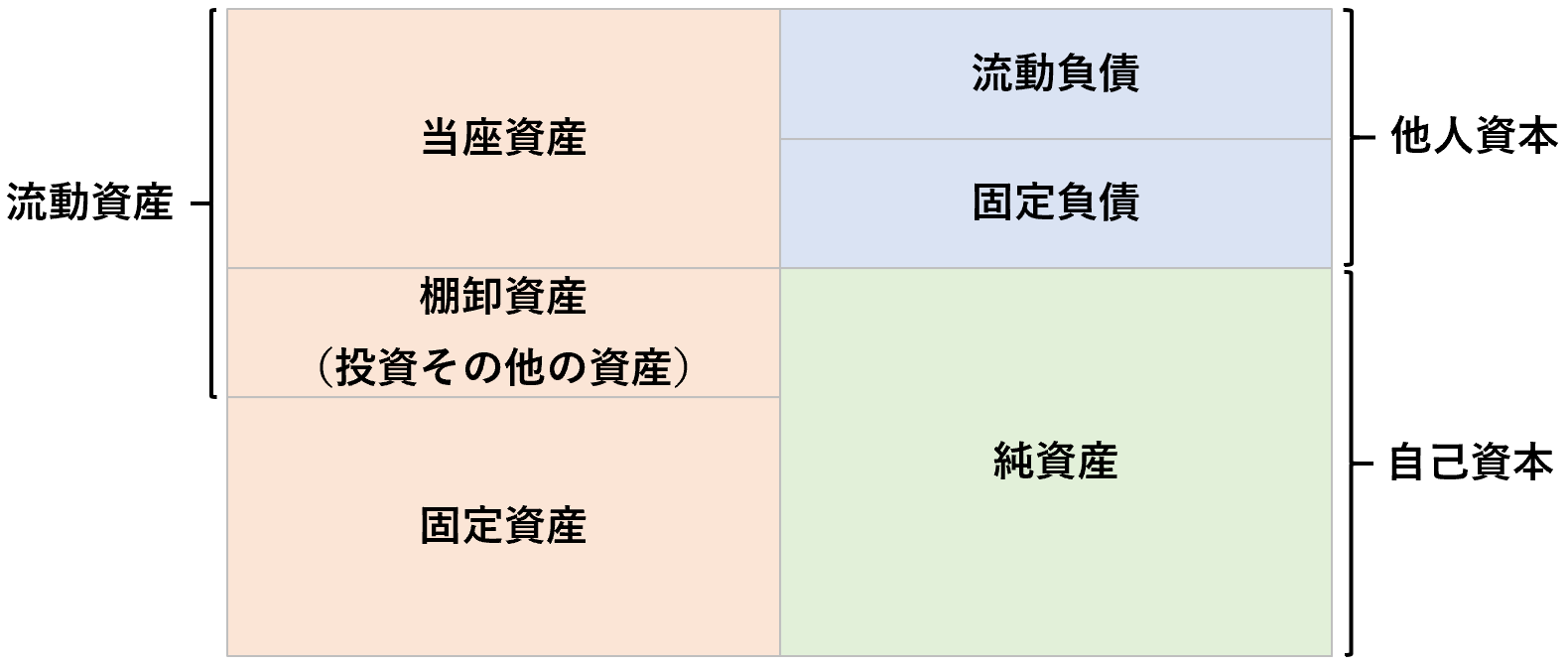

また、貸借対照表のどの部分を扱っているのか?という全体像も、以下の図をもとに毎回確認してください。

それでは1つずつ、見ていきましょう。

2. 流動比率(短期の指標)

.jpg)

それでは、まずは流動比率についてみていきましょう。

式はこちらとなります。

短期で決済が必要となる「流動負債」を決済するのに十分な「流動資産」があるかどうかを判定する指標となります。

ここで、なぜ分子は流動資産だけなのでしょうか?

流動負債を決済する手段として、その他の資産も考えられるのではないでしょうか?

この点につきましては、まず、資産の中には流動資産以外に何があったかを、思い出してください。

固定資産と繰延資産がありましたね。

繰延資産は擬制資産、つまり計算上の資産であり、売却できないため、決済手段とはなりえないです。

また、固定資産を短期で売買して決済手段とするのは、現実的ではありません。

そのため、流動負債の決済手段として、分子には流動資産を用いて、流動比率を計算することとなります。

また、流動比率は高いほど、短期の安全性が優れているということができます。

ちなみに、絶対基準として流動比率200%を基準とする考え方が従来よりありましたが、現在では200%を下回っていても良好な企業は多くあるため、200%を基準として機械的に判断せずに、他の基準を用いた分析も実施することが望ましいと考えられます。

200%はあくまで目安として、考えておいてください。

例題:流動比率

【問題】

:流動比率ー問題.png)

【解答】

:流動比率ー解答.png)

3. 正味運転資本(短期の指標)

.jpg)

次に、正味運転資本についてみていきましょう。

式はこちらとなります。

先ほどの流動比率が流動資産と流動負債の比率を分析しているのに対して、正味運転資本では差額を分析しております。

こちらも高いほど短期の安全性が優れているということができます。

例題:正味運転資本

【問題】

:正味運転資本ー問題.png)

【解答】

:正味運転資本ー解答.png)

4. 当座比率(短期の指標)

.jpg)

次に、当座比率について見ていきましょう。

式はこちらとなります。

*当座資産 = 流動資産 - 棚卸資産 - 繰延税金資産 - その他流動資産

先ほど説明させていただいた流動比率については、分子に流動資産を用いておりましたが、流動資産の中には必ずしも短期で売買できないものも含まれております。

例えば、棚卸資産が該当します。

流動負債の返済をすぐに迫られた際に、棚卸資産をすぐに販売しようとしても、市場の需要と供給のバランスなどで、必ずしも販売できるとは限りません。

また、販売できたとしても、掛けで販売した場合、現金がすぐに回収できるとは限りません。

他にも、繰延税金資産やその他流動資産が該当します。

繰延税金資産は法人税の前払い的な性質のものであり、実際の支払い資金にはなりません。

そのため、流動資産から棚卸資産、繰延税金資産、その他流動資産を引いた当座資産を、流動負債で割った当座比率を計算することで、より換金性の高い資産のみを利用した安全性を見ることができます。

こちらも高いほど短期の安全性が優れているということができ、100%が1つの目安となっております。

また、棚卸資産の不良在庫、つまり売れない在庫が多いほど、「流動比率は高いのに当座比率は低い」という状態となってしまいます。

不良在庫が多い場合の両指標の関係は、ビジネス会計検定試験でも問われやすいので覚えておいてください。

例題:当座比率

【問題】

:当座比率ー問題.png)

【解答】

:当座比率ー解答.png)

短期間でビジネス会計検定に合格したいなら、会計ショップのビジネス会計検定講座がおすすめです。

頻出論点を短時間で講義するので、効率的に合格を目指すことができます。

・3級講義時間:約15分×20回

・2級講義時間:約20分×20回

・確認テスト、予想問題つき

5. 手元流動性比率(短期の指標)

.jpg)

次に、手元流動性比率について見ていきましょう。

まず、手元流動「性」の式はこちらとなります。

正味運転資本が差額で短期の流動性についてあらわしていたのに対して、より端的に「現金及び預金」と「有価証券」の合計で計算される短期の支払能力の金額を表したのが、手元流動性となります。

ここでいう有価証券は、短期で現預金に換金可能な売買目的有価証券を、想定していただければと思います。

こちらも高いほど短期の安全性が優れているということができます。

また、「手元資金」とも呼ばれますため、こちらも合わせて覚えておいてください。

そして、手元流動性をもとに計算されるのが、手元流動「比率」となります。

式はこちら です。

手元流動性を売上高の12分の1で割ったもので、売上がなくても手元資金で何か月間活動できるかを表しております。

こちらも高いほど短期の安全性が優れているということができます。

例題:手元流動性比率

【問題】

:手元流動性比率ー問題.png)

【解答】

:手元流動性比率ー解答.png)

6. ネットキャッシュ(短期の指標)

.jpg)

次に、ネットキャッシュについて見ていきましょう。

式はこちらとなります。

*有利子負債 = 短期借入金 + 長期借入金 + リース債務(流動・固定)+ 社債

より直接的に手元に残る現金を見る指標がネットキャッシュであり、手元流動性から有利子負債を引いた値となります。

有利子負債とは、短期借入金・長期借入金・リース債務(流動・固定)・社債の合計額 となります。

こちらも高いほど短期の安全性が優れているということができます。

ここまでが、短期の安全性を測る指標となります。

例題:ネットキャッシュ

【問題】

:ネットキャッシュー問題.png)

【解答】

:ネットキャッシュー解答.png)

7. 固定比率(長期の指標)

-1.jpg)

次に、長期の安全性分析の指標を見ていきましょう。

まずは固定比率からです。

式はこちらとなります。

長期資金の調達と運用のバランスを表す指標となり、固定資産を純資産で割って100をかけた値となります。

固定資産に投下した資金は回収に長期間を有するため、できるだけ返済の必要のない純資産によって賄われるのが望ましいとの考えより、低いほど長期の安全性の観点からは望ましく、100%が1つの目安となります。

しかし実際は、必ずしも純資産だけで固定資産に投下した資金を回収できるわけではないため、次の固定長期適合率という指標が必要となってきます。

8. 固定長期適合率(長期の指標)

.jpg)

それでは、固定長期適合率について見ていきましょう。

式はこちらとなります。

固定資産に投下した資本が純資産だけで賄えない場合でも、負債のうち長期借入金などの長期利用可能な固定負債で調達した資金と合わせて賄えていればまだ大丈夫という考え方のもと、固定資産を純資産と固定負債の合計で割って100をかけたのが固定長期適合率となります。

固定比率と同様に、低いほど長期の安全性の観点からは望ましく、100%が1つの目安となります。

例題:固定比率・固定長期適合率

【問題】

:固定比率-固定長期適合率ー問題-1.png)

【解答】

:固定比率-固定長期適合率ー解答-1.png)

9. 負債比率(長期の指標)

.jpg)

次に負債比率についてみていきましょう。

式はこちらとなります。

負債比率とは、返済の必要がある他人資本、つまり負債を返済の必要のない自己資本、つまり純資産で割って100をかけた値となり、負債と純資産のバランスを表しております。

純資産の割合が高く、負債比率が低い場合には、借入金の返済についてリスクが低く安全性が高いということができ、100%が1つの目安となっております。

例題:負債比率

【問題】

:負債比率ー問題.png)

【解答】

:負債比率ー解答.png)

10. 自己資本比率(長期の指標)

.jpg)

負債比率と似た指標として自己資本比率があります。

式はこちらとなります。

自己資本、つまり、返さなくてよい資本が会社の中にどの程度あるのかを示した指標となり、自己資本を負債純資産合計で割って100をかけた値となります。

裏を返せば、返済が必要な他人資本がどの程度あるのかを見る指標であるとも言えます。

このように、自己資本比率とは、自己資本と他人資本のバランスを考慮した、長期の安全性を表しており、負債比率と表裏一体の関係にあります。

返済を必要としない自己資本が多ければ、長期的にみて財務の安全性が高いと判断できるため、高いほど長期の安全性が優れているということができ、50%が1つの目安となっております。

例題:自己資本比率

【問題】

:自己資本比率ー問題.png)

【解答】

:自己資本比率ー解答.png)

11. インタレスト・カバレッジ・レシオ(短期の指標)

.jpg)

ここまでで返済が必要な負債の支払い能力を見る安全性の一連の指標はチェックしてきましたが、お金を借りた場合元本の他に支払いが必要となるものがあります。

何かわかりますでしょうか?

正解は、利息の支払いとなります。

そこで、利息の支払いの安全性を見るための指標も存在します。

それが、インタレスト・カバレッジ・レシオです。

式はこちらとなります。

*事業利益 = 営業利益 + 受取利息・有価証券利息 + 受取配当金 + 持分法による投資利益

利息を支払うのに必要な十分な利益を獲得できているか否かを示す指標となり、事業利益を支払利息・社債利息等で割った値となります。

事業利益とは、営業利益・有価証券利息・受取配当金・持分法による投資利益の合計額となります。

分子の事業利益で賄えていれば賄えているほど良いと判断できるため、インタレスト・カバレッジ・レシオは高いほど安全性が優れており、1.0が目安となります。

例題:インタレスト・カバレッジ・レシオ

【問題】

:インタレストカバレッジレシオー問題.png)

【解答】

:インタレストカバレッジレシオー解答.png)

12. 安全性分析の留意点

最後に、安全性に関する留意点について見ていきましょう。

今回取り上げました安全性の指標につきまして、全て高ければ高いほど、また、低ければ低いほど良いと思われた方もいるかもしれません。

ただ、今回の記事で記載した際には必ず、「安全性が」高い(低い)と言ってきたかと思います。

安全性の観点からは確かに、全ての指標について高いほど、あるいは低いほど望ましいです。

しかし、安全性が高いということは、企業内に使われていない現金またはそれに類するものがたくさんあることを意味しております。

企業の目的は利益を上げることであり、お金を保管しておくことではありません。

お金をいくら保管しておいても長期的な投資をしなければ、今は良くても将来的には利益を上げることが難しくなる可能性が高いです。

さらに、そのお金が銀行から借りてきたお金の場合、ただ持っているだけでも利息が発生してしまい、また、株主からは持っているお金に対してこの程度は稼いでほしいという期待収益を求められるため、ただお金を保管しておくことは経営上望ましくありません。

そのため、安全性はあくまで複数ある指標の1つに過ぎず、これだけを重視して分析することは避けた方が良いといった点にはご留意ください。

収益性分析については「収益性分析とは?ビジネス会計検定で学べる各指標をご紹介!」も合わせてご確認ください。

13. 終わりに

いかがでしたでしょうか?

短期・長期の安全性分析として何があるかをしっかり押さえ、実務で実際に応用してみてください。

今回扱った内容は全てビジネス会計検定試験の範囲内ですので、興味のある方は一度受験を検討してみてはいかがでしょうか?

14. まとめ

◆安全性だけでなく収益性など多様な観点からの分析が必要。

◆安全性分析の指標はビジネス会計検定で学べる。