キャッシュフロー計算書に記載されるキャッシュフローの種類について、皆様どの程度理解されていますでしょうか?

営業活動・投資活動・財務活動の3つに区分されることは知っていても、具体的な項目などについて理解されていない人もいるかと思います。

そこで今回は、最初にそもそもキャッシュフロー計算書の対象となるキャッシュの範囲について説明した上で、営業活動・投資活動・財務活動の各活動別に詳細を解説していきます。

キャッシュフロー計算書の知識は単に勉強として必要なだけでなく、ビジネスパーソンの共通言語として理解しておく必要がありますので、この機会にしっかり押さえておきましょう。

1. キャッシュの範囲

2. 営業活動によるキャッシュフロー

3. 投資活動によるキャッシュフロー

4. 財務活動によるキャッシュフロー

5. ポイントはキーワードの暗記!

6. ファイナンスの勉強には資格取得がおすすめ!

7. 終わりに

8. まとめ

1. キャッシュの範囲

1) キャッシュの範囲

キャッシュフロー計算書の対象となるキャッシュの範囲は「現金及び現金同等物」となります。

そして、「現金」及び「現金同等物」は、以下のような項目となります。

・現金同等物:容易に換金可能であり、かつ、価値の変動についてわずかなリスクしか負わない短期の投資。

*ここで言う「リスク」とは、ファイナンスの分野で使われるリスクの概念を示しており、マイナス面のリスクだけでなく、プラス面のリスクのことも言います。

つまり、上にも下にも変動が激しいことを「リスクがある」といい、現金同等物は「価値の変動についてわずかなリスクしか負わない」となっており、変動がわずかしかないもののことを指します。

2) 現金

現金のうち、手許現金とは手元に保有している現金のことを言います。

また、要求払預金には「当座預金」「普通預金」「通知預金」が含まれると覚えておいてください。

3) 現金同等物

現金同等物は「取得日から3か月以内の定期預金」「譲渡性預金」「コマーシャルペーパー」「売戻条件付現先」「公社債投資信託」が含まれます。

1点ご留意いただきたいのは、定期預金については、「取得日から」3か月以内という点です。

「期末時点から」ではない点に注意してください。

また、「譲渡性預金」とは、定期預金のようなものですが、定期預金は満期にならないと銀行からおろすことができませんが、途中で企業の側が預金債権として第三者に譲渡することができるようにしたものが譲渡性預金となります。

譲渡性預金は1億円などの大口が対象となり通常は個人が対象となるものではございません。

譲渡性預金・コマーシャルペーパー・売戻条件付現先・公社債投資信託の4つは、貸借対照表では「有価証券」に含まれており、貸借対照表の「現金及び預金」とキャッシュフロー計算書の「現金及び現金同等物」は必ずしも一致しません。

4) 当座借越

キャッシュにはもう一つ項目があり、それが「負の現金同等物」となります。

具体的には「当座借越」 のことを指します。

企業経営を行う上で、一時的に当座預金の残高がマイナスになる局面が想定されます。

すなわち、仕入れてきたものを売る際に、通常は支払いが先で売上が後になりますので、一時的に残高がマイナスになる場合があります。

一方で、残高がマイナスになり仕入先にお金が支払えず不渡りを2回おこした場合、通常は倒産してしまいます。

そのため、企業は担保を銀行に差し出し当座借越契約を結ぶことで、当座預金の残高が一時的にマイナスになっても、事前に契約しておいた分については当座預金から決済ができる当座借越を結ぶことで、不渡りを回避することができます。

この当座借越は借入金と同様の性格を有していると考えられます。

「当座借越」の残高が貸借対照表上「借入金」として計上されている場合でも、原則としてキャッシュフロー計算書では当該金額を負の現金同等物として、現金及び現金同等から控除します。

この点も貸借対照表の「現金及び預金」とキャッシュフロー計算書の「現金及び現金同等物」が必ずしも一致しない原因の1つとなります。

5) 現金及び現金同等物の注記

現金及び現金同等物に最終的に何を含めるかは経営者の判断によります。

例えば、先ほど現金同等物の中に「取得日から3か月以内の定期預金」が含まれるといいましたが、経営者の判断により2か月以内とすることも考えられます。

そのため、企業ごとに範囲が異なるため、投資者の判断に資する情報として、①現金及び現金同等物の内容②貸借対照表の「現金及び預金」とキャッシュフロー計算書の「現金及び現金同等物」の関係を注記に開示する必要があります。

2. 営業活動によるキャッシュフロー

キャッシュの範囲を理解したら、キャッシュフロー計算書のうちまずは、営業活動によるキャッシュフローについて見ていきましょう。

営業活動によるキャッシュフローには直説法と間接法の2つの作成方法があります。

いずれの方法を採用したとしても、営業活動によるキャッシュフローの金額は変わりません。

ただし、実務上は簡便な間接法が用いられるケースがほとんどとなります。

そのため、営業活動によるキャッシュフローの詳細については間接法について解説した「間接法のキャッシュフロー計算書の作り方・覚え方!」ご参照ください。

短期間でビジネス会計検定に合格したいなら、会計ショップのビジネス会計検定講座がおすすめです。

頻出論点を短時間で講義するので、効率的に合格を目指すことができます。

・3級講義時間:約15分×20回

・2級講義時間:約20分×20回

・確認テスト、予想問題つき

3. 投資活動によるキャッシュフロー

次に、投資活動によるキャッシュフローを見ていきましょう。

投資活動とは、企業の営業能力を維持・拡張するための設備投資に関連する活動、資金運用を目的とした株式や社債などの金融商品への投資に関連する活動、第三者に対する貸付という形で行われる投資に関連する活動などをいいます。

将来に対する投資が十分かを表しており、マイナス、つまりキャッシュアウトだからといって悪く評価されるわけではなく、むしろ将来に対する投資をしっかり行っていることを表しております。

具体的な項目としては以下のようなものがあります。

・有価証券の売却による収入(+)

・有価証券の取得による支出(-)

・投資有価証券の売却による収入(+)

・投資有価証券の取得による支出(-)

【設備投資】

・有形固定資産の売却による収入(+)

・有形固定資産の取得による支出(-)

【融資】

・貸付金の回収による収入(+)

・貸付けによる支出(-)

【その他】

・連結の範囲の変更を伴う子会社株式の売却による収入(+)

・連結の範囲の変更を伴う子会社株式の取得による支出(-)

4. 財務活動によるキャッシュフロー

次に、財務活動によるキャッシュフローを見ていきましょう。

財務活動とは、企業経営に必要な資金の調達や返済、株主に対する配当金の支払いなどに関連する活動をいいます。

営業活動や投資活動のキャッシュの過不足がどのように調整されたかを表しております。

具体的な項目としては以下のようなものがあります。

・短期借入による収入(+)

・短期借入金の返済による支出(-)

・長期借入による収入(+)

・長期借入金の返済による支出(-)

・社債の発行による収入(+)

・社債の償還による支出(-)

【株主資本】

・株式の発行による収入(+)

・自己株式の取得による支出(-)

・配当金の支払額(-)

・非支配株主への配当金の支払額(-)

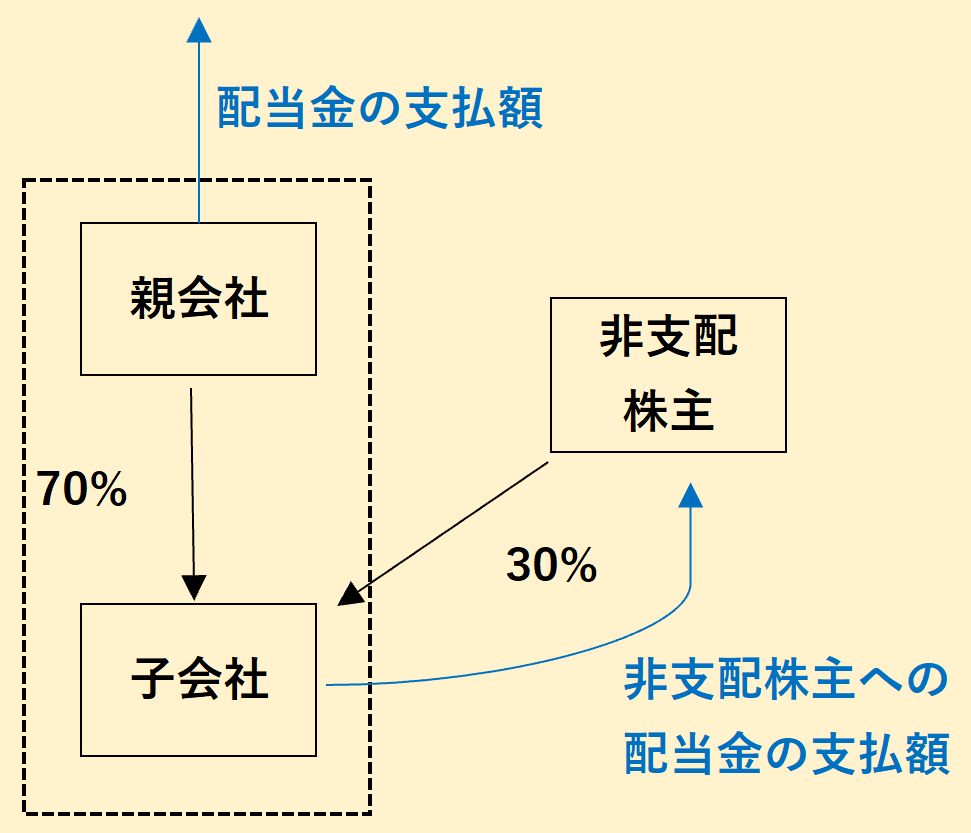

このうち、連結財務諸表特有の論点である「非支配株主への配当金の支払額」についてみていきましょう。

今、子会社の議決権を70%所有している親会社があり、子会社が1,000万円の配当を実施したとします。

この場合、企業集団全体でみると、親会社に対する配当金700万円はあくまで内部取引であり相殺消去できるため、連結キャッシュフロー計算書上は除外されます。

一方で、非支配株主に対する配当金300万円は、企業集団の外に対する支払いのため、財務活動によるキャッシュフローにおいて「非支配株主への配当金の支払額」として記載されます。

また、親会社が実施する配当は、企業集団外に対する配当のための、財務活動によるキャッシュフローにおいて「配当金の支払額」として記載されます。

5. ポイントはキーワードの暗記!

ここで、投資活動によるキャッシュフローと財務活動によるキャッシュフローについては、上述の具体的内容を覚えていただきたいのですが、ビジネス会計検定などの試験上は投資活動に該当するか財務活動に該当するかをひっかけてくる問題が頻出します。

そのため、各活動においてポイントとなるキーワード を押さえておいてください。

| 投資活動 | 財務活動 |

| 固定資産 有価証券 貸付 |

株式 配当 社債 借入 |

投資活動であれば「固定資産」「有価証券」「貸付」の3つがキーワードとなります。

これらが含まれていた場合は投資活動に該当すると覚えておいてください。

一方で、財務活動については「株式」「配当金」「社債」「借入」の4つがキーワードとなります。

これらが含まれていた場合は財務活動に該当すると覚えておいてください。

6. ファイナンスの勉強には資格取得がおすすめ!

1) ファイナンスとは?

キャッシュフローなどの実際のお金の流れを管理する分野は「ファイナンス」と呼ばれます。

そして、ファイナンスの基本的な知識は、ビジネスパーソンとしての共通言語となりつつあります。

「会計」では計算上の数値を扱いますが、ファイナンスでは実際に動くお金を扱うため、両分野の違いもしっかり押さえておいてください。

詳細については「会計とファイナンスの違いは?関連資格もご紹介!」をご参照ください。

2) ファイナンスの勉強には資格取得がおすすめ?

ファイナンスを勉強する上で理想なのは、基礎的な部分を資格試験や書籍などで学び、応用的な内容を実践で学ぶ方法です。

何の分野でもそうですが、知識がない入門の段階では、体系的に整理された資格試験などの勉強をすることが、効率的に基礎を学ぶことに繋がります。

詳細につきましては「ファイナンスに資格の勉強は必要??」をご確認ください。

3) ファイナンス×会計を学べるビジネス会計検定!

ファイナンスの入門資格としてはビジネス会計検定がおすすめです。

ファイナンスと会計をバランスよく学ぶことができるため、実務的な知識の基礎が身につきます。

会計についてはその他にも入門者向けの勉強方法がありますので、「会計の入門者におすすめの勉強法7選!」も合わせてご確認ください。

7. 終わりに

キャッシュの範囲、キャッシュフローの種類やおすすめの資格についてお伝えしてきましたが、いかがでしたでしょうか?

実際に実務でキャッシュフローに触れてみることや、資格試験などの問題などを通じてアウトプットをすることで、本当の意味で知識として定着していきます。

ぜひアウトプットの機会をつくってください。

8. まとめ

◆投資活動によるキャッシュフローのkeyword:固定資産・有価証券・貸付。

◆財務活動によるキャッシュフローのkeyword:株式・配当・社債・借入。