結婚式のキャンセルや小規模化、海外ウェディングの制限など、ブライダル業界は新型コロナウィルスの影響で大きなダメージを受けました。

一方で決算書を見てみると、財務数値への影響度合いは会社によって異なります。

そこで今回は、ブライダル大手4社(T&G/ツカダ/ワタベ/エスクリ)の決算書を比較しながら、各社の状況を分析していきます。

1. ブライダル大手4社の基本情報

1) T&G

2) ツカダ

3) ワタベ

4) エスクリ

2. 各社とも大苦戦の2020年

1) ブライダル業界全体が大打撃

2) 固定費の大小が大きく影響

3) 長期・短期の安全性

3. 2021年の各社の取り組み

1) T&G

2) ツカダ

3) ワタベ

4) エスクリ

4. 終わりに

5. まとめ

1. ブライダル大手4社基本情報

1) T&G

| 会社名 | 株式会社テイクアンドギヴ・ニーズ |

| 設立日 | 1998/10 |

| 従業員数 | 1,815名(2020/10) |

| 事業 | ① 国内ウェディング ② 海外リゾートウェディング *2020/9に株式売却 |

| 上場日 | 2006/3(東証一部) |

| 決算情報 | IR情報 |

| 特徴 | ハウスウェディングやレストランウェディングなどが強み |

2) ツカダ

| 会社名 | 株式会社ツカダ・グローバルホールディング |

| 設立日 | 1995/10 |

| 従業員数 | 2,354名(2020/12) |

| 事業 | ① 婚礼 ② ホテル ③ W&R(ウェルス&リラクゼーション) |

| 上場日 | 2010/12(東証一部) |

| 決算情報 | IR情報 |

| 特徴 | ブライダル事業だけでなくホテル事業も強み |

3) ワタベ

| 会社名 | ワタベウェディング株式会社 |

| 設立日 | 1964/10 |

| 従業員数 | 2,544名(2020/12) |

| 事業 | ① リゾート挙式 ② ホテル・国内挙式 |

| 上場日 | 2004/3(東証一部) |

| 決算情報 | IR情報 |

| 特徴 | リゾートウェディング取扱い組数No.1 |

4) エスクリ

| 会社名 | 株式会社エスクリ |

| 設立日 | 2003/6 |

| 従業員数 | 1,221名(2021/3) |

| 事業 | ① ブライダル関連 ② 建築不動産関連 |

| 上場日 | 2012/11(東証一部) |

| 決算情報 | IR情報 |

| 特徴 | 都市部を中心にマルチスタイルでブライダル事業を展開 |

2. 各社とも大苦戦の2020年

1) ブライダル業界全体が大打撃

まずは、売上高・経常利益の推移について見ていきます。

2020年はブライダル業界全体がコロナによる大打撃を受けており、各社とも売上高が大幅に減少。

また、その影響で2020年は、経常利益・経常利益率も大幅にマイナスとなっております。

一方で、経常利益・経常利益率のマイナス度合を見ると、ワタベが「△110億円」「△56%」の赤字を計上しており、4社の中でも一番収益性が低下したと言えます。

ブライダル業界全体が同じような苦境に立たされる中で、この差はいったいなぜ生じたのでしょうか?

2) 固定費の大小が大きく影響

売上高の変動に対する利益の低下度合に差が出たのは、固定費の大小による影響が大きいと考えられます。

固定費は売上高がいくらであろうが発生するものであるため、固定費の割合が大きいと売上高が大幅に減少した際に、固定費の部分を売上高で回収できず大幅な赤字となってしまいます。

つまり、ワタベは一般的に固定費が多くを占める販管費の割合が毎年一番高かったため、今回のような売上高の大幅な減少局面において、一番利益が低下したと言えるのです。

ただ仮にそうだとすると、毎年の販管費率が圧倒的に低いツカダが、ワタベの次に経常利益・経常利益率が低下していることの説明ができません。

この点、ツカダはホテル事業を1つのセグメントとして認識しており、他のホテル運営会社と同様に、ホテルにかかる維持管理費用を原価計上しています。

つまり、ブライダルの競合他社が販管費に計上している費用の一部をツカダは原価計上しているため、販管費率が低くなっていると考えられるのです。

そして、ホテルの維持管理費用は売上の大小にかかわらず発生する、固定費部分が多いです。

その証拠に、2020年の売上高下落局面でツカダだけ原価率が30%も上昇しており、原価の中に売上の大小にかかわらず発生する固定費が多く含まれていることを意味しております。

3) 長期・短期の安全性

コロナによって各社とも収益性は低下しましたが、コロナの状況が改善すると、ウェディング特需が発生する可能性は十分あります。

そこで大切となるのが、特需が発生するまでに耐えられるのか?つまりは安全性です。

① 長期の安全性

まずは長期の安全性の指標として、純資産と自己資本比率の推移について見ていきましょう。

各社とも2020年は赤字の影響で純資産が大幅に減少し、その影響で自己資本比率も目安の50%を大きく下回る水準に低下しております。

特にワタベは、過去の利益の積み上げを超える損失を2020年だけで計上しており、結果として債務超過に陥りました。

ワタベは収益性同様に安全性も4社の中で一番危険な状態であり、独力での解決は難しい状況となったため、興和株式会社の完全子会社となることを条件に、他社からの出資や事業再生ADR手続(裁判外紛争解決手続)による金融機関からの借入の債務免除・弁済猶予を進めております。

また、上場廃止となることが予定されております。

② 短期の安全性

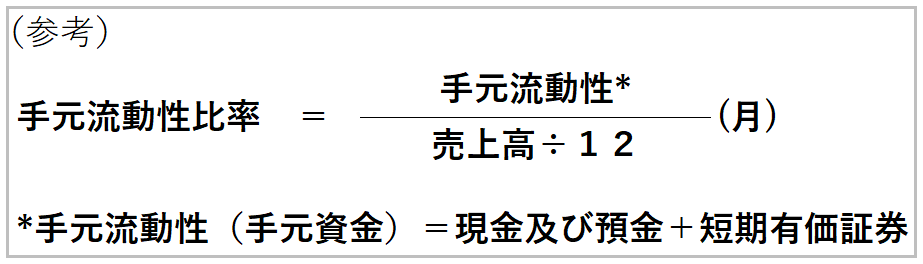

次に、短期の安全性の指標として、流動比率と手元流動性比率について見ていきましょう。

各社とも2020年は短期の借入金が大幅に増加した影響で、流動比率が低下しております。

ツカダは目安の200%を下回るも150%超ありまずまずですが、ツカダ以外は100%を下回る非常に低い水準です。

一方で手元流動性比率を見てみると、2020年は売上高が極端に減少し、かつ短期の借入等で資金調達しているため、各社とも大幅に上昇しておりますが、原因を考えると望ましい状況とは言えません。

また、現金及び預金から短期的に返済が必要となる短期借入金分を除くと、ツカダ以外(特にT&Gとワタベ)は短期的な決済に対して危険な資金状況にあると考えられます。

3. 2021年の各社の取り組み

ここでは、2020年の状況を踏まえた上で、現時点でわかる2021年の各社の状況ついて、箇条書きで列挙していきます。

1) T&G

・2020年に複数の金融機関と当座貸越契約を締結し、2021年2月時点で165億円の融資枠(残高82.5億円)があるため、短期的な資金繰りリスクには対応できる状況。

・2021年4月に第三者割当増資で30億円の資金調達。20%まで低下した自己資本を強化し、国内ウェディング事業における店舗リニューアル投資、建物修繕費用、ドレス仕入用、システム開発費用等に使用。

・海外グループ子会社の株式を譲渡し国内に資源を集中。

2) ツカダ

・直近では資金調達の予定なし。

・2020年10月にオープンしたホテル事業5つ目のキンプトン新宿による増収に期待。

・オンラインウェディングの販売開始。

3) ワタベ

・興和株式会社の完全子会社となることを条件に、割当予定先と出資契約を締結。

・約4割の借入の債務免除と残債務の弁済猶予を事業再生ADR手続にて債権者に依頼。

・2021年6月に上場廃止となる予定。

100%民間の団体である事業再生実務家協会(JATP)が間に入って行われる、法的整理手続(訴訟手続)によらない事業再生手続のことを指します。

債務者が作成した事業再生計画案を債権者と協議し、成立させることを目指します。

事業再生ADRのメリット

・JATPが斡旋するため信頼性がある

・3か月程度と迅速に行える

・税金面で債権者、債務者共に優遇

・原則として商取引債権が含まれないため取引先への影響が少ない

4) エスクリ

・2020年12月末時点で当座貸越契約、コミットメントライン契約の未実行残高を50億円確保しているため、短期的な資金繰りリスクには対応できる状況。

・2021年3月に第三者割当増資で30億円の資金調達。約23億円は有利子負債の返済、約6億円は運転資金(当面の家賃、人件費等)に使用。

4. 終わりに

ブライダル大手4社の決算書について解説してきましたが、いかがでしたでしょうか?

今回の大きな苦境を乗り越えて、今後各社が飛躍することができるのか、注目していきましょう。

(本記事で扱っている決算書分析の指標や知識は、ビジネス会計検定で学ぶことができますので、ぜひ挑戦してみてください。)

5. まとめ

◆固定費の比率が高いワタベがその中でも苦戦。

◆4社の中ではツカダが一番安全性が高い。